Deflace není bod mrazu

Deflace byla dlouho téměř okrajovým tématem, kterému se věnovalo jenom pár nadšenců i v rámci monetární ekonomie. Zatímco inflace se v každé učebnici rozebírá podle všech možných příčin, povahy, struktury, výše a délky trvání, deflace získala jednoduchou nálepku – nebezpečí, nevstupovat. V literatuře i v reálné měnové politice se vykreslil obrázek, že přechod mezi inflací a deflací je pro ekonomiku něco jako přechod přes bod mrazu pro tekutinu. Tedy, že ekonomika může fungovat pouze v prostředí kladné inflace, naopak pokud by měla klesnout pod nulu, normální vývoj končí. Stejně jako tekutina pod bodem mrazu přestává být tekutinou, změní se fyzikální vlastnosti a jde o jiné prostředí, tak podobně deflace má rozkládat ekonomiku a směřuje do nevyhnutelného kolapsu.

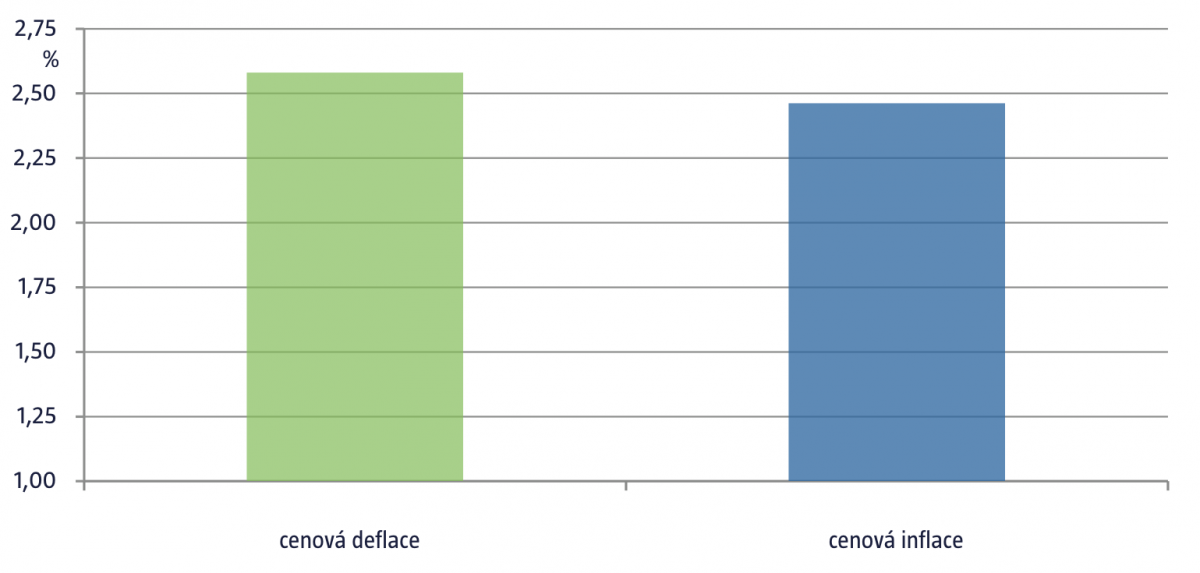

Ovšem s tímto vykresleným obrazem kontrastuje realita. V Evropě v historii posledních dvou století období deflace odpovídala v průměru vyššímu růstu ekonomiky než období inflace. Dokonce období největšího hospodářského rozvoje, jako byla průmyslová revoluce na přelomu 19. - 20. století, bylo obdobím permanentní cenové deflace. Situace není jiná ani v současnosti.

Nejrychleji rostoucí ekonomikou v západní Evropě od roku 2009 je Švédsko s průměrným růstem 2,5 % ročně, ovšem místní centrální banka propadá doslova zoufalství, protože inflace je dva a půl roku záporná. Podobně Švýcarsko roste tempem, které odpovídá výkonu sousedního Německa, přitom země helvétského kříže je již čtvrtým rokem v deflaci a průměrná inflace za posledních 5 let je -0,1 %.

Posuzovat ekonomiku podle jednoho čísla, třeba jako je průměrný růst spotřebitelských cen, může být velmi zavádějící. Deflace je téma, které si zasluhuje hlubší pozornost a analýzu bez jakýchkoliv předsudků. Proto si pojďme o deflaci říci i to, co dnes nikdo nechce zmínit.

Není „zlá“ ani „hodná“ deflace, ale jen cenová deflace

Zmatení definice

Jedním z důvodů kontroverze kolem fenoménu deflace a inflace je to, že panuje zmatek už kolem samotného názvosloví. Inflace či deflace byla dle původní definice peněžní jev, kterému odpovídá buď nárůst množství peněz v ekonomice a následně ztráta kupní síly, kdy si například za sto korun lze koupit v čase stále méně (inflace), nebo naopak znamená pokles objemu peněz v ekonomice a nárůst kupní síly (deflace). Právě nárůst množství peněz v ekonomice dal inflaci i svůj název, odvozený od latinského slova inflatio, jež znamená nafouknutí.

Efekt na ceny je až odvozený. Růst či pokles objemu peněz v ekonomice totiž může vyústit v široký růst nebo pokles cen v ekonomice, což je pak známá cenová inflace nebo cenová deflace. Ovšem projev se zaměnil za příčinu a za inflaci byl označen pouhý nárůst cen, obvykle měřený pomocí spotřebitelského koše – a obdobně, jen v opačném gardu, pro deflaci.

Peněžní deflace, tedy pokles množství peněz v ekonomice, může být destruktivním procesem, zejména je-li způsoben krachem velkého počtu bank a smršťováním úvěrů. Tomuto případu odpovídala Velká deprese ve 30. letech např. v USA a blízko této situace je rovněž Řecko v posledních letech. Naopak pouhá cenová deflace v žádném případě nemusí být negativní, protože vždy záleží na tom, co stojí na začátku tohoto procesu – samotný cenový vývoj je jenom projevem situace, nikoliv příčinou. V tomto textu budeme nadále používat termíny inflace a deflace v cenovém významu, jak je dnes běžné, avšak pochopení původu fenoménu jako peněžního jevu je zásadní pro současnost a vrátíme se k němu v závěru.

Deflace, možný symbol skvělé kondice ekonomiky

Pokles ceny u jakéhokoli výrobku nebo služby může mít obecně dva zdroje: růst nabídky a pokles poptávky. Pokud příčina poklesu cen v ekonomice leží na straně nabídky, tedy v poklesu nákladů díky nižším cenám vstupů či technologickému pokroku, v žádném případě nejde o negativní jev. Dokonce technologický pokrok je z definice nerozlučně spojen s cenovou deflací, a proto většina inovativních oborů a nejúspěšnějších firem pracuje v prostředí permanentní deflace. Asi by bylo šílené tvrdit, že technologické firmy permanentním zlevňováním televizí a mobilních telefonů ohrožují zdravé fungování ekonomiky. Přesto mnoho ekonomů téměř na celém světě bojuje proti cenové deflaci, ať je její příčina jakákoli.

Druhou příčinou cenové deflace může být pokles poptávky. Uvažme příklad z krize let 2008-09: po prasknutí bubliny, tehdy nemovitostní, domácnosti potřebovaly splatit svoje nadměrné zadlužení, přibrzdily svoje výdaje, a to se odrazilo v cenovém vývoji v ekonomice. Zdůrazněme, že spotřebitelské ceny pouze reagovaly na finanční stav domácností, tedy byly následkem, nikoli příčinou. Kdyby ceny neklesly, všem domácnostem by se dařilo hůře, protože by s omezenými rozpočty kupovaly za vyšší ceny, a jejich reálná spotřeba by tedy byla nižší. Přizpůsobení cen – ať už nahoru či dolů – je přirozeným a žádoucím mechanismem tržní ekonomiky.

Vztah mezi ekonomickým růstem a cenovým vývojem tedy není fixní. Ekonomický růst může být provázen růstem cen, ale stejně tak i poklesem cen v ekonomice. Stejně tak ekonomický pokles může provázet po nějakou dobu cenová inflace, ale i deflace. Pro zajímavost ale uveďme, že ty nejhorší ekonomické kolapsy, jaké historie pamatuje, byly povětšinou spojeny s hyperinflací, nikoli s deflací. Inflace se totiž ve dvou zásadních aspektech liší: na rozdíl od deflace nemá žádný strop, tj. může dosahovat třeba i miliard procent, a hlavně je schopna zničit samotnou funkci peněz coby prostředku směny. Jakmile se peníze přestanou používat, ekonomika založená na dělbě práce zkolabuje. Za poslední století by pamětníci z Německa, Maďarska či Jugoslávie mohli vyprávět, pro současnost to stejné platí pro Zimbabwe.

Jak je to ale s mírnými inflacemi a deflacemi, které nedosahují extrémních hodnot?

Lekce z historie: deflace není škodlivá

Asi není nic vzdálenějšího negativní reputaci, kterou má dnes deflace, než skutečné historické zkušenosti s ní. Pokud se totiž podíváme na výskyt deflace za dlouhé období a ve více zemích, zjistíme, že ekonomiky běžně rostly v deflačním prostředí. Odborné studie např. ukazují, že cca 75 % ze všech roků, kdy byla naměřena v různých zemích deflace, je spojeno s reálným růstem hospodářství. Jinými slovy, pro deflaci je mnohem typičtější růst hospodářství než recese, ač se dnes mnoho ekonomů snaží vytvořit jiný obraz.

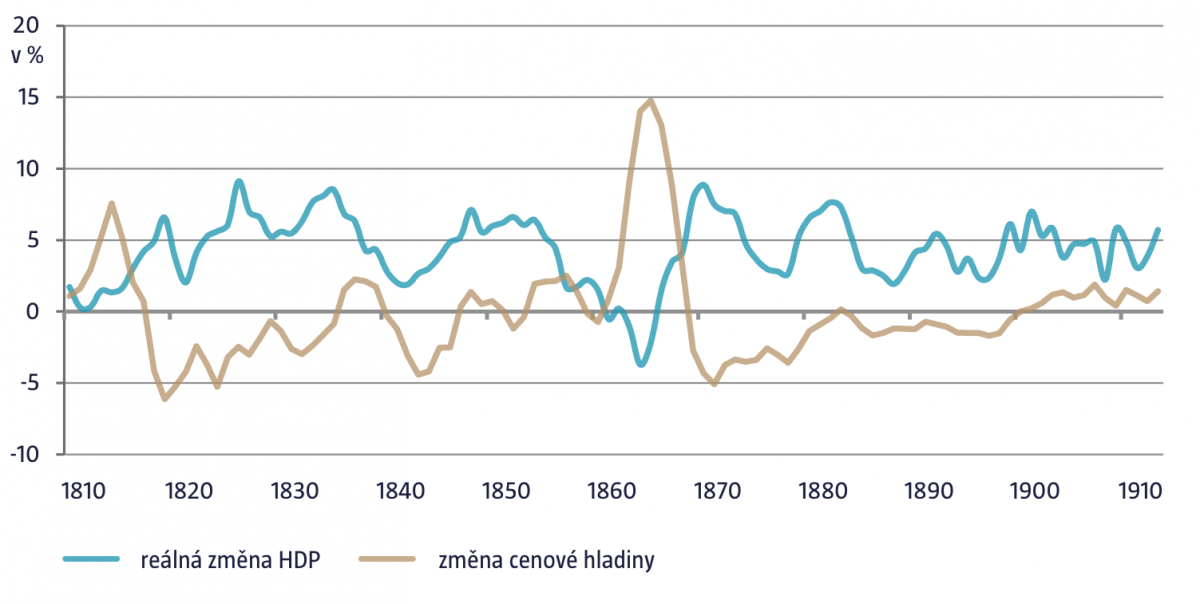

Nejenom to. S deflací je spojeno i „zlaté“ období světové ekonomiky v době před 1. světovou válkou. Např. ve Spojených státech v letech od konce občanské války do začátku 1. světové války (1865–1914) celkově klesla cenová hladina o 39 %, přičemž přesně polovinu let ceny klesaly a polovinu rostly (patrné z Grafu 1). Deflace byla zcela běžnou záležitostí, na níž byli lidé a firmy zvyklí. Právě v tomto období, kdy byla deflace na denním pořádku, došlo k bezprecedentnímu hospodářskému rozmachu západní civilizace. Reálné HDP Spojených států za tuto dobu vzrostlo o více než 700 % a střední třída čerpala z čím dál vyššího hmotného standardu.

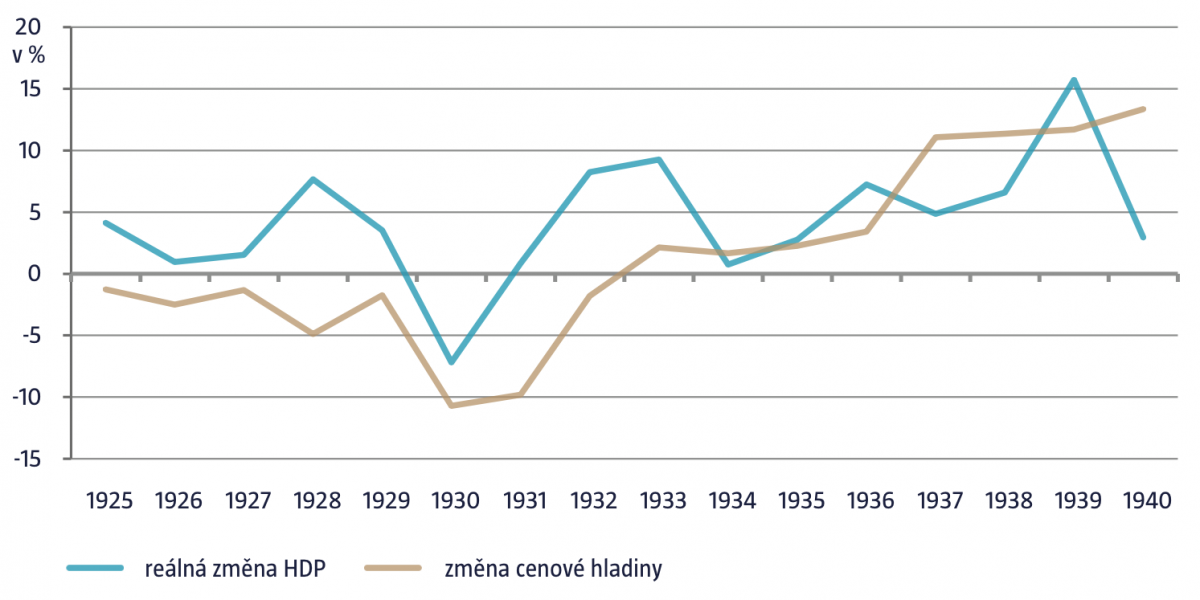

Epizod deflace, při nichž hospodářství rostlo, je nesčetně. Zajímavé je, že i v době Velké deprese, která je pro mnohé symbolem „špatné“ deflace, řada ekonomik v deflaci rostla. Např. Japonsko, jehož dnešní občasná, nepatrná cenová deflace je vykládána jako zdroj problémů, tehdy v deflaci rychle rostlo. HDP Japonska se v letech 1929-33 zvýšilo o 15 % při prudkém poklesu cenové hladiny. Graf 2 ukazuje, že jediný pokles hospodářství byl zaznamenán v r. 1930 a byl doprovázen deflací, ale deflace doprovázela i mnohem větší počet růstových roků předtím i potom. Cenová deflace s poklesem ekonomiky tak byla tehdy v Japonsku výjimkou, ne pravidlem.

Na historických datech je zřejmé, že deflace je skutečně spíše příznak než příčina. Kdyby byla cenová deflace příčinou recesí, jak se dnes často tvrdí, nikdy by se neodehrály právě ty stovky deflačních epizod, při nichž ekonomiky rychle rostly.

Ekonomický růst a změna cen v Japonsku 1928-1939

ZDROJ: J&T Banka

Ekonomický růst a změna cen v USA 1810-1910 (5letý průměr)

ZDROJ: J&T Banka

Průměrná změna HDP v závislosti na změně cen - Evropa 1805-2011

ZDROJ: J&T Banka

Dva nejpopulárnější mýty o deflaci

Odložíme o rok nákup knížky, abychom ušetřili 1 Kč?

„Lidé při poklesu cen odkládají spotřebu a to ničí firmy a výrobu,“ slyšíme nejčastěji jako argument, proč je deflace špatná. Není sporu, že lidé si občas mohou počkat na lepší ceny a odložit dočasně svoje výdaje – klíčový je však rozměr slova „dočasně“. Od člověka je neoddělitelná jeho nedočkavost. Vždy je pro nás cennější např. tabulka čokolády hned než tabulka čokolády za rok. Můžeme se domnívat, že za rok čokoláda zlevní, ale budeme nákup odkládat za každou cenu? Ekonomové tento jev nazývají diskontováním budoucnosti. Lidé se mírou diskontování liší, ale každý člověk diskontuje budoucnost kladnou „diskontní mírou“, tedy pro každého je (za jinak stejných okolností) cennější tatáž věc nyní než v budoucnu.

Čím vzdálenější je něco v budoucnu, tím více to diskontujeme do současnosti a méně si toho dnes vážíme. To vysvětluje, proč jsou lidé ochotni odložit spotřebu nakrátko, ale málokdy na dlouhou dobu. Vzpomeňme na nedávný propad cen benzínu. Pan Novák počká s nákupem plné nádrže do auta týden nebo dva, protože může na poklesu ceny ušetřit nějaký peníz. Manželce a dětem vysvětlí, že s výletem se dá pár dní počkat. Ale vysvětlil by jim, že mají čekat rok? Ještě složitější je odklad u některých služeb. Budeme odkládat spotřebu elektřiny (svítit), topení či telefonát manželce až na příští rok, protože dojde ke snížení ceny?

Reálným důkazem toho, že lidé nejsou prakticky nikdy ochotni čekat příliš dlouho, jsou prodeje mobilních telefonů. Na světě se nyní prodají ročně téměř dvě miliardy mobilních telefonů, a to přesto, že lidé vědí, že za rok bude daný typ levnější. Ačkoli je mobilní telefon zbytným statkem, lidé jsou netrpěliví. Podle teorie, že lidé odloží spotřebu v očekávání deflace, by výroba mobilních telefonů a aplikací na ně byl dnes mrtvý, zaostalý obor, kde by živořilo několik chudých firem. Apple, Samsung nebo výrobci softwaru jsou však zlatými doly v deflačním prostředí. Teorie o destruktivním odkladu spotřeby je fikce.

Úvahy o odkládání spotřeby jsou ještě absurdnější v kontextu mírné deflace, která je nyní vidět v některých evropských zemích. Představme si, že by inflace dosahovala -1 %. Kdo ze čtenářů tohoto textu by odložil nákup knížky za 100 korun o rok, aby ušetřil 1 Kč? Argumentace o odkladu spotřeby navíc nebere v potaz, zda jako spotřebitelé vůbec vnímáme změnu cen v řádu desetin procenta a odlišíme ji od normálního cenového šumu. Jinými slovy, zda kromě statistiků ještě někdo další zaznamená cenovou deflaci -0,2 % jako deflaci tak, aby vůbec nějak mohla ovlivnit chování spotřebitele.

Deflace škodí dlužníkům a ty je třeba podporovat

Typově úplně jiný je druhý častý argument, že deflace je špatná pro dlužníky. Dlužníci totiž většinou mají zafixovanou nominální velikost dluhu, zatímco příjmy jim mohou v deflaci nominálně klesat. Tím chudnou nebo mohou dokonce zbankrotovat. Proto by prý měli být od deflace uchráněni.

Předně, v zemích, kde dříve dlouhodobě přetrvávala deflace, bylo zcela běžné tomu uzpůsobovat dluhové kontrakty tak, aby se dlužník do takové situace nedostal. Stejně jako se v prostředí inflace smluvně chrání věřitel, v prostředí deflace se smluvně chrání dlužník. Důvod, proč se v dnešní době dlužníci takto nechrání, je jeden jediný – žijeme v neustálé inflaci, která odnaučila lidi pomýšlet na to, že ceny by mohly i klesat. Nejde tedy o chybu lidí nebo trhu, ale spíše o jednostrannost měnové politiky, která nic než inflaci zatím nepřipustila, a vychýlila tak přirozenou smluvní ochranu před cenovými pohyby jen na jednu stranu.

Více zarážející je však asymetrie celého argumentu, že má být dlužník chráněn. O to, oč je chráněn dlužník, je totiž okrádán věřitel (střadatel). Není jasné, proč by jedna skupina měla být systematicky upřednostňována před druhou. Při deflaci chudne dlužník a bohatne střadatel, ale při inflaci přesně naopak. Proč je ale inflace nutně lepší?

Takovou argumentaci bychom navíc mohli zobecnit a prohlásit, že např. deflace je pro ceny bytů špatná, protože chudnou jejich majitelé – ale už není vidět, že naopak bohatnou ti, kdo byt ještě nemají a chtějí si jej koupit. Peníze, kteřé ušetří na nižší ceně, totiž mohou utratit jinde. Jinými slovy, inflace vždy obohacuje toho, kdo již peníze vynaložil a něco koupil, zatímco ochuzuje toho, kdo se to teprve chystá udělat. Je těžké vysvětlit např. mladému páru, který si hledá byt, že růst cen bytů o 70 % v době před krizí byl vynikající, protože dal zbohatnout těm, kdo si byt ještě před tím koupili. Inflace a deflace vždy někomu prospějí a někomu ne, ale stěží lze argumentovat, že se má měnová politika přiklánět na jednu či druhou stranu. Pak už jde totiž pouze o přerozdělování bohatství, k němuž má mandát rozpočtová, nikoli měnová politika.

Mylné měření: inflační části ekonomiky nejsou ve statistikách vidět

Zcela odděleným a neméně vážným problémem je to, co se za deflaci a inflaci označí. Zhruba od 80. let se inflace zúžila na pouhý nárůst cen zboží a služeb v určeném indexu, který má reprezentovat spotřebitelský koš. Klíčovým bodem se tak stalo, které ceny ve zmíněné koši jsou a případně jak se vykazují. Ceny, které v indexu nejsou, např. ceny nemovitostí, jako by při výpočtu inflace vůbec neexistovaly. Ilustrací tohoto paradoxu je současné Švédsko, kde množství peněz (agregát M1) roste posledních 5 let průměrným tempem 6,5 %, ceny nemovitostí na konci loňského roku letěly nahoru tempem již přes 10 % meziročně a současně Švédsko dva roky balancuje na hraně deflace. Jak je to možné? Index spotřebitelských cen v sobě ty části ekonomiky, kde nyní probíhá inflace, jednoduše nezahrnuje.

Tato omezenost cenových indexů má vážné důsledky. Švédská centrální banka letos v únoru dokonce spustila vlastní program kvantitativního uvolňování (nákupů aktiv) bez ohledu na růst ekonomiky, klesající nezaměstnanost či nafukující se nemovitostní trh. Jediným argumentem je, že naměřená inflace je v záporu, a to je přece špatně. Roste otázka, zda omezený index spotřebitelských cen je ideální barometr stavu ekonomiky. Koneckonců, tato situace zde již jednou byla a měla fatální důsledky. Americká centrální banka Fed byla v letech 2001–2007 svědkem prudkého růstu cen nemovitostí (viz Graf 3). Přesto praktikovala uvolněnou politiku s argumentem, že naměřená inflace je nízká. Co tato bublina stála ekonomiku USA, je dnes dobře známo.

Závěr: je riziko deflace, nebo její léčba?

Deflace nikdy nebyla a není původcem hospodářských problémů, ačkoli jí tato role je dnes velmi zjednodušeně a chybně připisována. Deflace historicky doprovázela některé recese, ale mnohem častěji doprovázela rapidní růst hospodářství. Vždy však byla spíše příznakem než příčinou toho, co se v ekonomice děje.

Nejde však jen o to, zda má o deflaci pravdu jedna či druhá strana v akademické debatě. Centrální banky totiž v obavě z deflace podnikají zcela bezprecedentní kroky, s nimiž nemají žádné zkušenosti a jejichž konec samy nedokáží předvídat. Nedávný náhlý, zbrklý ústup centrální banky Švýcarska od devalvace franku je toho varovným signálem. Co více, pumpování peněz v obavě z deflace vytváří cenové bubliny v částech ekonomiky, které v indexu spotřebitelských cen nejsou vidět, ale v případě splasknutí mohou mít na ekonomiku zničující vliv. Nejde pouze o nemovitostní bublinu ve Švédsku, ale symbolem doby je i obří bublina v cenách dluhopisů přítomná prakticky ve všech zemích. Tato dnešní realita nás vrací přímo na začátek tohoto textu: Kdyby ekonomové zůstali u původní definice inflace a deflace jako peněžních jevů, viděli by rychlý růst peněz v ekonomikách a rizika s tím spojená. Překroucení významu na pouhý cenový jev či projev však především centrálním bankéřům dává klapky na oči, protože je odkazuje na omezené a příliš úzké cenové indexy.

Je na čase hovořit o deflaci bez emocí, s přihlédnutím k celé historické zkušenosti a také s vědomím, že boj proti deflaci může být nakonec mnohem větším problémem než deflace sama.

Text Petr Sklenář, Hlavní ekonom J&T Banky

Pavel Ryska, Analytik J&T Banky

komentáře

komentáře